我们在之前发布的文章《如何看懂企业的财务报表(入门)》中为大家介绍了三大财务报表所录数据代表的含义,但是判断一个企业的价值或者风险,仅通过报表上的基础数据是远远不够的,还需要对这些数据做一些更深入的分析,本篇文章就来为大家做一个比较详细的分析梳理。

首先,常用的财务分析的方法有三种:同型分析、比率分析、现金流分析。

同型分析即结构分析。利润表的同型分析公式为:所有项÷收入。从利润表的结构中我们可以得出利润表上的每一项所占收入的比重,从收入到利润的过程中损耗了多少。

资产负债表的同型分析公式为:所有项÷总资产。也就是资金总量中每部分资产所占的比重是多少,从资产的构成中,我们可以判断出这个企业所处的行业特征、竞争环境等,而从负债和*权益中资产所占比重可以了解到这个企业的资金来源状况。

所以,同型分析比原始报表更能直观地展示出报表的结构。除此之外,同型分析也可以将同一企业各年度的财务数据作对比分析,即趋势分析,也可以将不同企业的财务数据的作对比分析,也就是不同企业之间的比较分析。

再来看下比率分析,比率分析是财务分析中最常用的方式,主要是将原始报表上的财务数据加减乘除后得到的一些数据,再进行分析。

我们想关注一家企业的盈利状况,仅仅看利润的数值是不够的,需要推算成另一种表述方法,比如毛利润率(=毛利润/收入)和净利润率(=净利润/收入),而且利润率可以将两个不同规模的企业放在一起做比较。

但是,利润率相同的两个企业对社会经济的影响是不同的,而且不能展示出具体能卖出多少东西、收入有多少,作为投资人,我们想了解一家企业的投资回报(即投入多少总资产后能获得多少总收入),用公式表达为:

总资产周转率×净利润率

=(收入/总资产)×(净利润/收入)

=净利润/总资产

=总资产报酬率

总资产是投入企业资产的总量,而作为*,我们更关注的是*权益部分所带来的回报,也就是净资产报酬率(=净利润/*权益)。

总资产周转率是一个效率概念,周转率也是分析一家企业营运能力的指标,单位为次/年,由于计算所用到的数据同时用到了资产负债表(时点数据)和利润表(时段数据),所以某项资产的周转率=收入/某项资产在一年中的平均水平(期初加期末再除2),如:收入/应收账款年均值=应收账款周转率(存货除外,因为存货被卖掉后就转换成了营业成本,所以存货周转率=成本÷存货)。

而利润率反映的则是企业经济效益的高低,所以,一个企业的投资回报状况取决于它的效益(毛利润率、净利润率)有多好和效率(总资产周转率)有多高。

站在商业银行的角度来看,他们更关心的是企业的偿债能力——企业能否持续经营下去的重要指标。观察资产负债表,有分流动负债和非流动负债,所以企业偿债能力也划分为:短期偿债能力和长期偿债能力。

短期偿债能力是企业偿还流动负债的能力,流动负债里有应付账款,如果给供应商付款,最正常的资金来源是将存货、应收账款等流动资产变现,那么流动资产如果能瞬间全部变现后够不够偿还流动负债,我们就有了如下比率:

流动资产/流动负债=流动比率

比率越高,说明企业偿还流动负债的能力越强。但是正常情况下,流动资产是不可能瞬间全部变现的,拿存货来说,它的变现速度是最慢的,因为存货卖出去后可能会转成应收账款,应收账款收回来才能转成货币资金,所以通常在计算比率的时候,我们会把存货去掉(保守估计其不能变现),就得到了对企业短期偿债能力的保守估计方法:

(流动资产-存货)/流动负债=速动比率

那么对于企业来说流动比率算出来是多少比较合适?

如果为1,也就是流动资产=流动负债,我们就发现问题,流动资产是不可能瞬间全部变现的,所以1显然是不合理的,而且即使流动资产能瞬间全部变现,企业没有了原材料、存货等,就没法进行正常的生成运营活动。同时也可以得出流动资产的两大功能:偿还流动负债和维持企业的日常运营。

所以流动比率在2左右是比较安全合理的,在我们国家,健康企业的流动比率一般在1-2之间,但是在美国,企业一般的流动比率是3-4左右,因为我们国家的银行是不太能给企业提供长期贷款的,所以很多企业偿还短期借款的资金来源是新的短期借款。

再来看企业的长期偿债能力,长期负债主要分为本金和利息。偿还本金的能力,是需要企业长期去积累的,没有设立专门偿还本金的资金,所以长期负债偿还能力是没法精确计算的,比较粗略的计算公式是:资产负债率=负债/资产。

资产负债率是我们经常听人说到的“财务杠杆”,中国上市公司(全行业)的财务杠杆平均水平为40%-45%,特殊行业除外,如重资产的行业财务杠杆比较高,一是企业需要大量资金,二是企业拥有大量资产可以用来抵押,所以更具有借债能力,如航空公司的资产负债率可高达80%以上,而流动性企业、轻资产新型行业不太会有太多负债,所以财务杠杆也没有那么高。

利息方面,企业可以用赚的钱(即息税前收益=净利润 所得税 利息)来偿还,偿还利息的能力用公式表达即:息税前收益/利息费用=利息收入倍数。

世界上没有完全相同的两片树叶,不同国家不同行业不同企业的财务报表也是形形色色,究其原因主要有三种:企业所处的外部环境、企业所选的战略定位和战略执行情况。首先,企业的决策行为受环境(国家政策、行业、竞品等)影响,即使在相同环境下,企业的战略选择是不一样的,更何况在相同战略选择下,不同企业的战略执行能力又是不一样的。

那么,外部环境、战略定位和战略执行是怎样影响企业的财务数据的?

外部环境主要看行业对企业的影响,可以借助波特五力模型(由迈克尔·波特于20世纪80年代初提出,他认为行业中存在着决定竞争规模和程度的五种力量)来分析,五力分别为同行业内现有竞争者的竞争能力、潜在竞争者进入的能力、替代品的替代能力、供应商的讨价还价能力与购买者的议价能力。

竞争者的竞争能力、潜在竞争者进入的能力和替代品的替代能力的强势,对于企业来说最直接的冲击是导致其价格的下降,也就是毛利会降低;供应商的讨价还价能力在原材料供不应求的情况下必然会很强,供应商可以借机提高原材料的价格或迫使企业增加预付货款,而这些对于企业的成本和毛利都是有影响的;而购买者的议价能力的强弱,可能会直接影响到企业的应收账款的多少。所以,一个企业的财务数据都带着它所在行业的烙印,并且会随着行业的冷暖兴衰而发展变化。

除此之外,战略定位和战略执行对于企业财务数据的影响也是比较大的。一般企业会有两种战略定位:成本领先战略和差异化战略。

成本领先战略也是一种效率致胜的策略,比如我们常听到的“薄利多销”,依靠低毛利率和高周转率来进行经营;差异化战略是一种效益致胜的策略,比如客单价高于同产品的一些高端产品,依靠高毛利率和低周转率来进行经营,也就是牺牲效率换取效益。

战略选择好之后,还要跟踪企业的执行情况,如果战略执行不到位,战略定位显然不会产生企业期望的结果,所以,一个企业的财务数据除了带着所在行业和自身战略选择的烙印之外,还受它战略执行实际情况的牵制。

知道了一家企业的投资回报和偿债能力后,作为投资人,我们还关心这家企业到底赚不赚钱,这点仅看利润表是不够的,还得看现金流量表。

根据总资产报酬率=净利润/总资产,我们可以得出投资资本回报率=税后营业净利润/投资资本,因为投资资本只包含有息负债加*权益,而税后净利润刚好包括了债权人的利润和*的利润,所以投资资本回报率是一个更加精确的计算资本回报的方式。

那么投资资本回报率的及格线是多少比较合适?是大于银行贷款利率还是投资者预期回报?首先,我们可以用投资资本成本率减去投资资本回报率,得到超额收益率,再用超额收益率乘投资资本成本后得到经济利润这一指标,经济利润如果大于0,说明企业赚了钱,反之,则为亏损。

投资资本成本也就是所谓的机会成本,在市场环境下,公司必须给*的回报最少要大于机会成本。机会成本在数值上可以用行业的平均盈利水平来衡量,因投资资本成本包含了债权人和*,所以可以用加权平均资本成本(WACC)来计算,公式如下:

加权平均资本成本=(债务资本/总投资资本)×债务资本成本×(1-企业所得税税率) (股权资本/总投资资本)×股权资本成本

其中,1-企业所得税税率是考虑到利息的税盾作用。

那么可以看出,如果一家企业的净利润>零,而经济利润<0,说明它没有为*赚到钱;而的经济利润>0,根据经济利润=(投资资本回报率-投资资本成本)×投资资本这一公式,经济利润的真实含义是这个企业比这个行业平均盈利水平多赚了多少钱,其大于0的部分是企业为*真正赚到的钱,将企业全部阶段的经济利润加起来,就是它为*所创造的价值。

所以,衡量企业是否赚钱,短期看企业是否有大于0的经济利润,长期看企业是否可以为*创造价值。

企业的现金净流虽然体现在资产负债表的货币资金项里,但我们在做现金流分析的时候,一定要关注现金的来龙去脉,以此对企业后续的发展作出判断。

经营活动现金流为正,说明企业具有造血机能,可以自己养活自己;如果为负,很可能是应收账款积累较多,同时采购原材料和给员工发工资花了很多钱,这种情况一般出现在企业的初创或衰退阶段。

投资活动现金流为正,说明企业可能在处置资产和投资活动中收到了现金,后者可能性更大;如果为负,说明企业可能有投资计划正在实施,这个时候我们需要格外关注它的投资风险了,即使投资方向选择正确,加上后续资金链如果断裂,那么企业会面临*。

融资活动现金流为正,说明企业可能向银行贷了款,或者*增加了投入;如果为负,企业很有可能是在给银行还利息,或者给*分红。

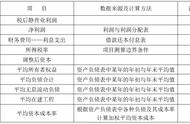

对于三项经济活动现金流正负的具体分析如下表所示:

所以,三项活动现金流正负不同的企业,是处在不同的发展阶段,并且具有不同的风险特性,我们在做投资前,需要判断其风险来源。

此外,我们在分析企业财报的时候,还会遇到这种情况:有的企业有钱却不赚钱,而有的企业赚钱却没有钱,赚钱(利润)和有钱(现金流)哪个更重要?导致利润和现金流产生差异的原因是什么?

首先,三大报表的内在联系是:非现金资产和负债的变化=净利润-现金流。也就是说利润和现金流之间的差额,永远等于除了现金之外其他资产和负债的变化量,而企业现金支出里,对现在有关的体现在现金流量表、利润表,跟未来有关的体现在现金流量表和资产负债表。

所以,资产负债表和利润表额外提供了企业的经济活动是否对未来有用,在资产价值有保证的情况下,利润表相对更重要现金流就失去了意义;如果报表中出现贬值的资产,则现金流相对更重要,利润失去则失去了意义。

净利润和经营利润产生差异的原因是非经营活动产生了利润,而经营利润和经营现金流产生差异的原因可能是经营活动资产、负债的变化。举例来说:产成品卖出,钱未收回,应收账款增加,利润增加,而现金流却没有变化;产成品没有卖出,存货增加,利润没有变化,现金流有额外的支出(采购原材料的费用)。

那么,对于企业来说,追求收益(利润)和控制风险(现金流)哪个更重要?很显然,当企业面临风险巨大时(或处在高风险行业中),现金流重要;当企业面临的风险可控时(或处在低风险行业),利润比较重要。

以上就是我基于对肖星教授的财务分析与决策课程的学习的心得和对财务分析的理解&总结,对财务知识感兴趣的同学可以去阅读景裕资产之前发布过的《景裕投资书目引导之一(财务知识)》一文里推荐的书籍。

(文/景裕资产 左善)